Impact van ESG op de marktwaarde en financierbaarheid van vastgoed

In de vastgoedsector groeit de aandacht voor Environmental, Social, and Governance (ESG) criteria. Beleggers tonen een toenemende interesse in duurzame investeringen die bijdragen aan het duurzaam maken van de gebouwde omgeving. Gebouwen die energie-efficiënt zijn, gebruik maken van hernieuwbare energiebronnen en minder CO2-uitstoot hebben, worden steeds aantrekkelijker voor investeerders. ESG-factoren verhogen de waarde van gebouwen, omdat ze minder risico’s met zich meebrengen en beter voorbereid zijn op toekomstige regelgeving en markttrends.

Maar hoeveel draagt ESG precies bij aan de marktwaarde? En hoe kan dit gekwantificeerd worden, welke rol spelen financiers hierin en levert duurzaam vastgoed ook nog een prijsvoordeel op? Martijn Nijland, eigenaar van adviesbureau PPREF dat zich focust op Paris Proof Real Estate Finance en Wessel van Loon, Team Lead Commercial bij Envalue vertellen er meer over in dit artikel.

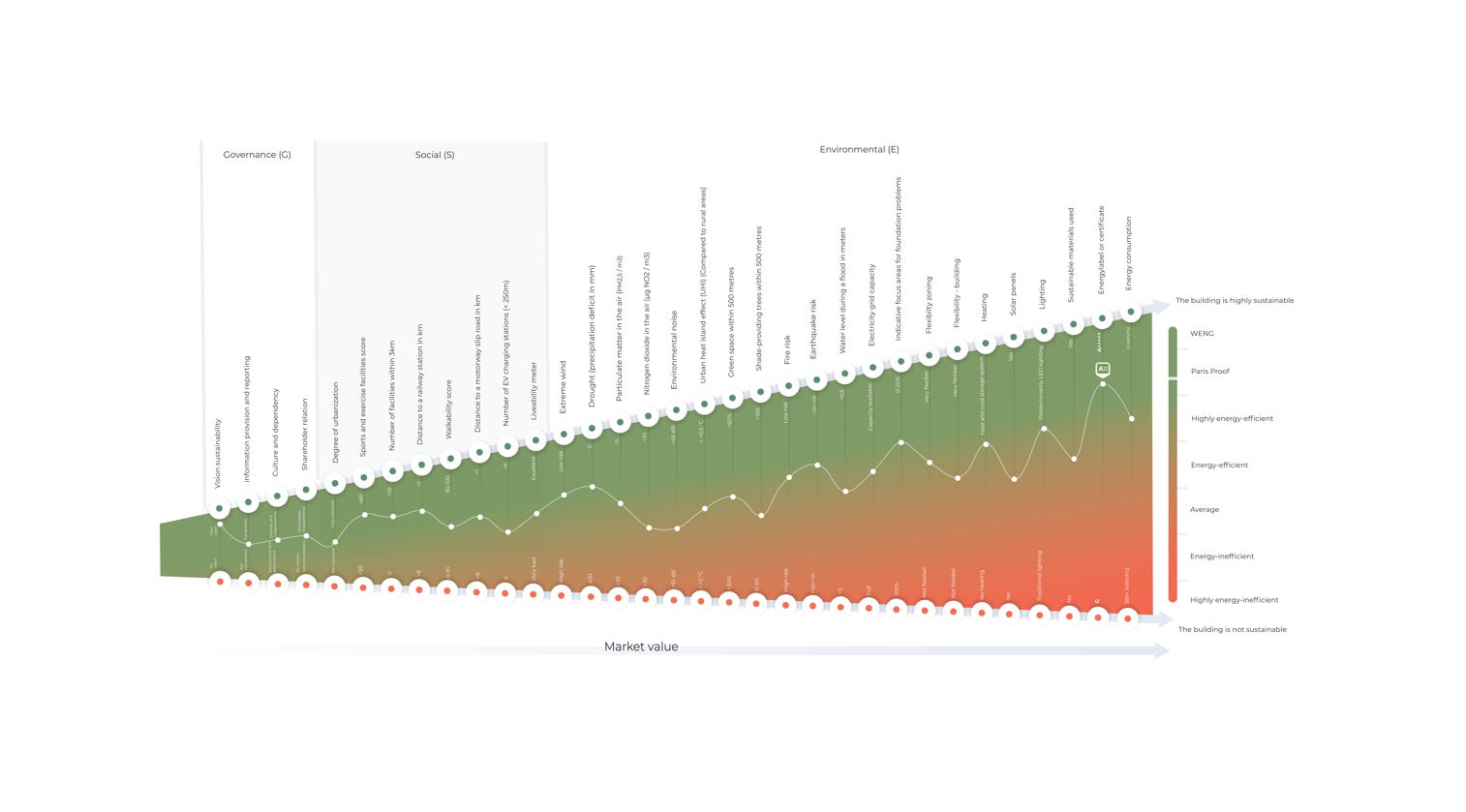

ESG-datapunten kwantificeren

Envalue heeft een methodologie ontwikkeld om ESG-datapunten te kwantificeren door elk datapunt te scoren en in zogenaamde “buckets” te plaatsen. De grafiek hierboven toont de relatie tussen ESG-maatregelen en de marktwaarde van gebouwen. Voor elk datapunt worden de onderste en bovenste grenzen gepresenteerd. Op deze manier kan het datapunt worden gekwantificeerd en wordt inzichtelijk of het een positieve of negatieve bijdrage levert aan de waarde van het vastgoed.

Uit de analyse blijkt dat gebouwen die niet voldoen aan de hoogste standaarden van ESG-datapunten een neerwaarts effect op de marktwaarde zullen ervaren. Omgekeerd zal het voldoen aan de hoogste standaarden een positief effect hebben op de marktwaarde.

Door vastgoedtransacties te verrijken met ESG-scores kan een gedetailleerdere analyse worden uitgevoerd op hun ESG-prestaties en kunnen ze vergeleken worden met getaxeerde waarden. In eerste instantie kan dit kwalitatief gebeuren, door transacties te categoriseren als slechter, vergelijkbaar of beter dan de taxaties.

Analyses en effect op markwaarde

Door meervoudige regressies uit te voeren kan de bijdrage van ESG-criteria aan de marktwaarde en het bruto aanvangsrendement (BAR) worden bepaald. Met deze uitkomsten kan het aandeel van ESG in het BAR worden vertaald naar de marktwaarde van het getaxeerde vastgoed. Het is belangrijk om op te merken dat naast ESG ook andere waardebepalende factoren van invloed zijn, zoals locatie, type en lengte van het huurcontract, en de kwaliteit van de huurder. Door deze verschillende elementen te combineren, kan de impact van ESG op de marktwaarde van vastgoed nauwkeurig worden geanalyseerd en gekwantificeerd, waardoor investeerders en financiers beter geïnformeerde beslissingen kunnen nemen.

Rol van financiers

Financiers nemen in toenemende mate het voldoen aan het Klimaatakkoord van Parijs in hun strategie. Deels komt dit voort uit verdergaande wet- en regelgeving. De Europese richtlijn Corporate Sustainability Reporting Directive (CSRD) verplicht bedrijven vanaf 2024 te rapporteren over hun impact op de mens en het klimaat. Hierin worden 3 scopes genoemd. Scope 1 omvat de directe CO2-uitstoot uit bronnen die eigendom zijn van en beheerd worden door de organisatie zelf. Scope 2 omvat indirecte emissies van gekochte energie en scope 3 omvat alle overige en indirecte emissies in de keten van de organisatie.

Financiers nemen in eerste instantie de uitstoot binnen hun eigen organisatie onder de loep (scope 1 en 2). Maar met het geld dat een financier ter beschikking stelt, wordt een veelvoud aan externe activiteiten gefaciliteerd. De uitstoot die met de externe activiteiten gepaard gaat valt onder scope 3. Daaronder valt onder andere het vastgoed wat gefinancierd wordt. Het aandeel van scope 3 bij vastgoed is al veel groter (tot wel honderd keren groter) dan bij andere activiteiten en voor financieringen geldt dit nog veel sterker, een factor 700 wordt hierbij vaak als inschatting gegeven.

Prijsvoordeel bij duurzaam vastgoed

Vastgoedfinanciers zien duurzaamheid en een goed ESG-profiel steeds meer als een kernvoorwaarde om een financiering te verstrekken. Een standaard prijsvoordeel is hieraan niet direct te koppelen.

- In de praktijk wordt er voor duurzaamheid een relatief beperkte korting verstrekt, variërend van enkele basispunten tot enkele tienden van een procent. Hiervoor worden door financiers ‘groene KPI’s’ opgenomen die nagekomen moeten worden.

- Op Green Loans, Green Bonds, of Sustainability-linked loans, kunnen wat forsere kortingen verkregen worden.

- Bij Nederlandse financiers kan tot ongeveer viertiende procent korting gekregen worden, wanneer voldaan wordt aan de voorwaarden van de groenverklaring van RVO.

- Voor verduurzamingsmaatregelen kan in de regel wat meer bevoorschotting, tot rond de 80%, verkregen worden.

In algemene zin ontstaat het voordeel in financieringskosten bij duurzaam vastgoed vooral doordat niet-duurzaam vastgoed veel duurder of helemaal niet meer bij de traditionele banken gefinancierd kan worden. In het laatste geval betekent dit dat een debt fund, met fors hogere marges, het eerstvolgende alternatief is om je financiering te verkrijgen.

Indirecte emissies van vastgoedfinanciering in kaart brengen

Martijn Nijland voorspelt dat dat duurzaamheid en de impact ervan nog meer de kernthema’s worden van financiers, waarbij de focus van financiers verregaand zal verschuiven van energielabels naar daadwerkelijk verbruik. Financiers zoeken steeds meer naar onderbouwing van de impact die het door hen gefinancierde vastgoed heeft op milieu en maatschappij om te voldoen aan scope 3 van de CSRD. Financiers willen een inschatting kunnen maken van:

- waardedaling, -behoud of -stijging

- de verhuurbaarheid en courantheid

- of investeringen die nodig zijn om panden naar een volgend duurzaamheidslevel te tillen

Terugverdientijd voor degene die de investeringen moet doen is daarbij een aandachtspunt, maar heeft voor financiers niet de primaire focus.

Uiteindelijk spelen ESG, duurzaamheid en klimaatrisico’s bij de belangrijkste activiteit van financiers, het beoordelen van kredietrisico, een steeds grotere rol. Het is dan ook niet voor niets dat juist de banken voorstander zijn van de DuPa 2.0. Relatief vergelijkbare ESG taxaties, waarbij een vaste set datapunten wordt beoordeeld, helpen daarnaast om ook de prestatie en marktpositie te meten van panden met betrekking tot de softere componenten en zijn daarmee een onvermijdelijke volgende stap.